Mit Annuitätendarlehen Ihre Traumimmobilie finanzieren – Beispielrechnung, Sondertilgung & Co.

Wer sich ein Haus kaufen oder ein Eigenheim bauen möchte, ist meist auf eine Immobilienfinanzierung angewiesen. Mit langen Laufzeiten und niedrigem Sollzins ist hierfür das Annuitätendarlehen eine interessante Alternative. Was diese Finanzierungsform ausmacht und wie Sie die Annuität berechnen, lesen Sie hier. Außerdem finden Sie praxisnahe Antworten auf sieben häufig gestellte Fragen rund um das Annuitätendarlehen.

Inhalt dieser Seite:

- Was ist ein Annuitätendarlehen?

- Wie lässt sich die Annuität berechnen?

- Beispielrechnung – so funktioniert das Annuitätendarlehen

- Wie funktioniert die Sondertilgung beim Annuitätendarlehen?

- Vor- und Nachteile eines Annuitätendarlehens

- Annuitätendarlehen vs. Volltilgerdarlehen

- Das Annuitätendarlehen als Forward-Darlehen

Seit August 2022: Strengere Mindeststandards bei Kreditvergabe

Folgende Auflagen gelten bei der Vergabe von Wohnbaukrediten:

- Ein Eigenmitteilanteil von mindestens 20 Prozent ist erforderlich.

- Der Schuldendienst (Summe aus Zins- und Tilgungszahlungen) darf max. 40 Prozent des monatlich verfügbaren Nettoeinkommens betragen.

- Die maximale Kreditlaufzeit beträgt 35 Jahre.

Die Auflagen erachtet die FMA als notwendig, um die Belastungsrisiken von Kreditnehmern zu reduzieren. Weil das Kreditvolumen bei stark erhöhten Immobilienpreisen um rund 37 Prozent seit 2020 gestiegen ist und sich rund 40 Prozent der Kreditnehmer für eine variable Verzinsung entschieden, fürchten die Aufseher eine Überschuldung vieler Haushalte.

1. Was ist ein Annuitätendarlehen?

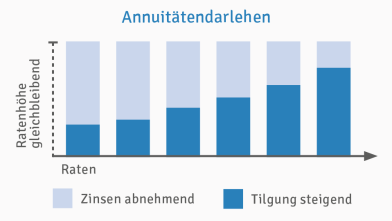

Annuitätendarlehen dienen der Finanzierung von Immobilien, meist in Form eines Hypothekarkredits. Die Besonderheit besteht bei diesem Finanzierungsmodell in der Annuität, also der monatlichen Rate. Diese bleibt zwar über die Laufzeit in ihrer Höhe konstant, ändert sich aber in der Zusammensetzung über die Laufzeit des Darlehens. Weil die Annuität gleichbleibend ist, bezeichnet man sie auch als Pauschalrate.

Die einfache Formel für die Berechnung der Annuität lautet:

- Annuität = Zinsanteil + Tilgungsanteil

Da die offene Restschuld mit der Dauer des Darlehens stetig sinkt, reduziert sich auch der Zinsanteil der Annuität. Dadurch steigt im gleichen Maße der Tilgungsanteil – und zwar solange, bis der Kredit vollständig getilgt ist.

immoverkauf24 Tipp:

Den Tilgungssatz können Sie beim Annuitätendarlehen selbst festlegen. Man spricht dabei auch von der anfänglichen Tilgung oder Anfangstilgung. In Zeiten niedriger Zinsen lohnt es sich, eine anfängliche Tilgung von mindestens zwei Prozent oder mehr zu wählen. Je höher Sie tilgen, umso kürzer fällt die Laufzeit Ihres Darlehens aus. Damit reduzieren sich auch die Restschuld und die Zinskosten.

Abstattungskredit mit Annuität

In Österreich finanzieren die meisten Immobilienkäufer ihr Haus mit einem Abstattungskredit. Der Kreditbetrag wird dabei durch eine monatliche Pauschalrate, Kapitalraten oder einen endfälligen Einmalbetrag „abgestattet“. Wenn Sie sich für die Pauschalrate entscheiden, handelt es sich um nichts anderes als eine Annuität. Ein Abstattungskredit mit monatlichen, gleichbleibenden Rückzahlungsraten ist also ein Annuitätendarlehen.

Abzugrenzen ist das Annuitätendarlehen vom endfälligen Kredit. Endfällige Darlehen kommen in der Finanzierung von Immobilien zwar seltener vor, eignen sich aber für bestimmte Kreditnehmer. Bei dieser Finanzierungsform zahlen Sie während der Laufzeit nur die Zinskosten. Die Tilgung erfolgt erst am Ende der Laufzeit in einem Gesamtbetrag.

2. Wie lässt sich die Annuität berechnen?

Für Sie als Kreditnehmer ist es interessant zu wissen, wie viel Sie das Darlehen eigentlich im Monat kostet. Nur wenn Sie die Monatsrate langfristig stemmen können, ist der Immobilienkauf möglich. Die Annuität bzw. die monatliche Kreditrate beim Annuitätendarlehen berechnet sich durch folgende Formel:

- Annuität = KS x [((1 + i)ⁿ × i) ÷ ((1 + i)ⁿ – 1)]

- monatliche Kreditrate = Annuität ÷ 12

Erläuterung zu den einzelnen Werten:

- KS = Kreditsumme

- i = Zinssatz

- n = Laufzeit des Darlehens in Jahren

Beispielrechnung: Monatliche Annuität berechnen

Angenommen, Sie nehmen einen Kredit über 250.000 Euro zu einem Zinssatz von 2 Prozent auf. Die Laufzeit beträgt 20 Jahre. Damit ergibt sich folgende Formel:

Monatliche Annuität = (250.000 x [((1 + 0,02)²⁰ × 0,02) ÷ ((1 + 0,02)²⁰ – 1)]) ÷ 12

= (250.000 x [0,0297189 ÷ 0,4859473]) ÷ 12

= 15.289,1578983 ÷ 12

= 1.274,0964915

Die Rate wäre im Beispiel folglich rund 1.274,10 Euro im Monat.

immoverkauf24 Tipp:

Ein professioneller Finanzberater ist in der Lage, mit einem Annuitätendarlehen-Rechner und unter Berücksichtigung Ihrer persönlichen Situation verschiedene Szenarien für Sie durchzurechnen. So finden Sie heraus, wie hoch die monatliche Belastung ausfallen würde und welcher Immobilienkredit am besten zu Ihnen passt.

3. Beispielrechnung – so funktioniert das Annuitätendarlehen

Um Ihr Annuitätendarlehen zu berechnen, benötigen Sie die folgenden Angaben:

- die Höhe des Darlehens

- den Jahreszinssatz (Sollzinssatz)

- die Tilgungsrate in Prozent (anfängliche Tilgung)

- gegebenenfalls die Höhe der jährlichen Sondertilgungen

Anhand dieser Kennzahlen ist es möglich, die Dauer der Finanzierung, die Monatsrate sowie die Restschuld und die Zinskosten am Ende der Sollzinsbindung zu berechnen. Hier ein Rechenbeispiel:

| Eckdaten Ihrer Finanzierung | Beispielwert | Erklärung |

| Darlehensbetrag | 300.000 | Höhe des Darlehens, nicht aber der Kaufpreis der Immobilie |

| Sollzinsbindung | 10 Jahre | Dauer, für die Sie den Sollzins festschreiben lassen |

| Sollzins pro Jahr | 1,22 % | nominaler Zinssatz |

| Tilgungssatz | 2 % | anfängliche Tilgung |

| Ergebnis der Kalkulation | ||

| Monatliche Kreditrate | 805 Euro | davon entfallen anfänglich 305 Euro auf den Zins und 500 Euro auf die Tilgung |

| Gesamtdauer der Finanzierung | 39 Jahre | Laufzeit des Darlehens, bis es vollständig getilgt ist |

| Restschuld | 236.220,94 Euro | offener Kreditbetrag am Ende der Sollzinsbindung |

| Zinsanteil am Ende der Sollzinsbindung | 240,16 Euro (im Vergleich zu 305 Euro zu Beginn des Darlehens) | Zinsanteil ist gesunken |

| Tilgungsanteil am Ende der Sollzinsbindung | 564,84 Euro (im Vergleich zu 500 Euro zu Beginn des Darlehens) | Tilgungsanteil ist gestiegen |

| Zinskosten gesamt | 32.820,94 Euro | Höhe der gesamten Zinszahlungen während der Sollzinsbindung |

immoverkauf24 Info:

Wissenswert ist, dass sich durch eine anfängliche Tilgung von drei anstelle der zwei Prozent die Gesamtdauer der Finanzierung auf 27 Jahre und 9 Monate reduziert. Außerdem würden Sie in diesem Fall nur 30.931,41 Euro an Zinsen während der Zinsbindung zahlen. Es lohnt sich also, einen Tilgungsplan aufzustellen und die Anfangstilgung sinnvoll festzulegen.

4. Wie funktioniert die Sondertilgung beim Annuitätendarlehen?

Unter einer Sondertilgung versteht man eine Zahlung, die der Kreditnehmer zusätzlich zur monatlichen Kreditrate leistet. Durch Sondertilgungen können Sie Ihr Darlehen schneller zurückzahlen und damit die Restschuld verringern und die Zinskosten senken. Aus diesem Grund ist es sinnvoll, beispielsweise eine auslaufende Lebensversicherung oder Geld aus einer Erbschaft für außerplanmäßige Rückzahlungen zu nutzen.

Ganz so einfach macht Ihnen die Bank Sondertilgungen aber nicht, schließlich gehen dem Kreditinstitut dabei Zinsen verloren. Die Option zur Sondertilgung ist daher nicht in jedem Kreditvertrag als Standardklausel enthalten. Wenn Sie keine Vereinbarung zu Sondertilgungen getroffen haben, kann die Bank eine Pönale bzw. Vorfälligkeitsentschädigung verlangen. Die Vertragsstrafe darf für Verträge ab dem 11.6.2010 aber nicht höher sein als ein Prozent des vorzeitig getilgten Betrags. Eine Pönale kann die Bank übrigens nur bei einem festverzinslichen Hypothekardarlehen während der Sollzinsbindung erheben. Oder aber, wenn der Kreditvertrag eine Kündigungsfrist von maximal sechs Monaten enthält und Sie die Kündigungsfrist nicht einhalten. Bei variablen Darlehen entfällt die Vorfälligkeitsentschädigung dagegen, kostenfreie Sondertilgungen sind jederzeit und in beliebiger Höhe möglich.

immoverkauf24 Tipp:

Achten Sie darauf, die Möglichkeit der kostenlosen Sondertilgung in den Darlehensvertrag aufzunehmen. Dies ist vor allem bei Darlehen mit langer Sollzinsbindung sinnvoll, damit außerplanmäßige Rückzahlungen nicht zu zusätzlichen Kosten führen.

Beispielrechnung: Sondertilgungen nutzen

Um den positiven Effekt von Sondertilgungen aufzuzeigen, schauen wir uns noch einmal unsere Beispielrechnung aus Punkt 3 an. Zusätzlich zu den monatlichen Raten von 805 Euro nehmen wir eine jährliche Sondertilgung von 5.000 Euro an. Die Rechnung verändert sich dadurch wie folgt:

| Ergebnis der Kalkulation | ||

| Monatliche Kreditrate | 850 Euro | wie im Rechenbeispiel oben |

| Gesamtdauer der Finanzierung | 23 Jahre und 2 Monate | gegenüber 39 Jahren ohne Sondertilgung |

| Restschuld | 182.774,18 Euro | gegenüber 236.220,94 Euro ohne Sondertilgung |

| Zinskosten gesamt | 29.374,18 Euro | gegenüber 32.820,94 Euro ohne Sondertilgung = 3.446,74 Euro Ersparnis |

5. Vor- und Nachteile eines Annuitätendarlehens

Beim Kreditvergleich kommt es nicht nur auf den Sollzins an. Noch wichtiger als der Zinssatz ist die Antwort auf die Frage, welches Finanzierungsmodell am besten zu Ihnen passt. Dabei ist es hilfreich, die Vor- und Nachteile des Annuitätendarlehens zu kennen:

| Vorteile | Nachteile |

| Feste Raten und eine lange Sollzinsbindung schaffen Planungssicherheit. | Es besteht das Risiko einer teuren Anschlussfinanzierung, wenn der Kreditbetrag nicht vollständig während der Laufzeit getilgt wird. |

| Der Kreditnehmer kann über die Anfangstilgung frei entscheiden (unter Einhaltung der Mindesttilgung). | Die konstant hohe Belastung durch die monatliche Kreditrate kann sich auch als Nachteil erweisen. Insbesondere ist dies der Fall, wenn die Monatsrate hoch angesetzt wurde, um den Kredit innerhalb der gewünschten Laufzeit abzuzahlen. |

| Abhängig vom Kreditvertrag sind beim Annuitätendarlehen flexible Ratenpausen bei Bedarf möglich. | |

| Die Höhe der Restschuld ist dem Kreditnehmer bereits bei Abschluss der Finanzierung bekannt. |

6. Annuitätendarlehen vs. Volltilgerdarlehen

Wer seinen Immobilienkredit während der Laufzeit vollständig tilgen möchte, kann sich für ein Volltilgerdarlehen entscheiden. Das Volltilgerdarlehen ist somit sinnvoll, wenn Sie Ihre Kreditschulden zu einem bestimmten Zeitpunkt vollständig abgezahlt haben wollen. Der Vorteil besteht in erster Linie darin, dass Sie zum Ende der Kreditlaufzeit keinen neuen Kredit in Form einer Prolongation oder einer Anschlussfinanzierung benötigen. Beispielsweise wäre es für einen 45-jährigen Kreditnehmer empfehlenswert, sein Darlehen innerhalb einer Laufzeit von 20 Jahren vollständig zu tilgen. Dann wäre er beim Eintritt ins Pensionsalter mit 65 Jahren schuldenfrei.

Beim Volltilgerdarlehen sind die der Zins und die Tilgung über die gesamte Laufzeit festgeschrieben. So wissen Sie bereits bei der Vertragsunterzeichnung, welche Kosten über die Dauer des Darlehens auf Sie zukommen. Anders als beim klassischen Annuitätendarlehen bestimmen Sie nicht die anfängliche Tilgung, sondern legen die Laufzeit fest. Abhängig von der Laufzeit berechnet sich dann die monatliche Kreditrate. Nachteilig ist beim Volltilgerdarlehen hingegen, dass die Monatsraten oftmals höher ausfallen, um den Kredit bis zum Ende der Laufzeit zu tilgen. Auch sollten Sie bedenken, dass bei dieser Kreditform außerplanmäßige Sondertilgungen meist nicht vorgesehen sind.

7. Das Annuitätendarlehen als Forward-Darlehen

Wenn Sie Ihr Annuitätendarlehen als Forward-Darlehen abschließen, erhalten Sie den Darlehensbetrag erst nach der vereinbarten Vorlaufzeit. Doch warum sollte man seinen Immobilienkredit schon Monate bis Jahre im Voraus abschließen? Empfehlenswert ist ein Forward-Darlehen immer dann, wenn Sie sich einen guten Zinssatz für Ihre künftige Finanzierung in der Zukunft sichern wollen. Beispielsweise wäre dies vorteilhaft, wenn die Bauzinsen aktuell sehr günstig sind und wahrscheinlich in den nächsten Jahren ansteigen werden. Läuft Ihr bestehender Immobilienkredit beispielsweise in zwei Jahren ab, können Sie sich schon heute die Niedrigzinsen für die Anschlussfinanzierung festschreiben lassen.

Beim Forward-Darlehen ist der Sollzins aber in der Regel immer etwas höher, als wenn Sie zum jetzigen Zeitpunkt ein Annuitätendarlehen ohne Vorlaufzeit abschließen würden. Der Grund dafür ist, dass die Bank für das Forward-Darlehen einen Zinsaufschlag berechnet. Wie hoch dieser Aufschlag auf den Sollzins ausfällt, ist unter anderem abhängig von der Dauer der Forward-Periode. Dennoch kann es sich gerade jetzt in der Niedrigzinsphase lohnen, seine Anschlussfinanzierung zu planen, um auch zukünftig von günstigen Kreditzinsen zu profitieren.

Vergleich und kostenloses Angebot für Ihr Annuitätendarlehen

Sie sind auf der Suche nach einem passenden Annuitätendarlehen für Ihre Immobilie? Unsere Experten erarbeiten gerne das für Sie passende Kreditangebot. Füllen Sie einfach das folgende Formular aus und vergleichen Sie die Kreditangebote - kostenlos & unverbindlich!

Einfach Formular ausfüllen und kostenlose Kreditanfrage stellen!