Hypothekarkredit – die 7 wichtigsten Punkte

Ob Sie nun Ihr Traumhaus gefunden haben, in eine Wohnung als Kapitalanlage investieren möchten oder sich den Wunsch vom Feriendomizil erfüllen wollen – ein Hypothekarkredit ist dafür eine geeignete Finanzierungslösung. Wir verraten Ihnen, wie Sie einen Hypothekarkredit beantragen können und worauf Sie beim Vergleich von Immobilienkrediten unbedingt achten sollten.

Inhalt dieser Seite:

- Was ist ein Hypothekarkredit?

- Wie funktioniert der Hypothekarkredit?

- Welche Arten von Hypothekarkrediten werden unterschieden?

- Was spricht für den Hypothekarkredit?

- Wie bekommt man einen Hypothekarkredit?

- Wie funktioniert die Tilgung des Hypothekarkredits?

- Worauf muss man beim Vergleich von Hypothekarkrediten achten?

Finanzmarktaufsicht plant Mindeststandards für Kreditvergabe

Wegen steigender Immobilienpreise und lockerer Vergabekriterien von Immobilienkrediten hat die Österreichische Nationalbank (OeNB) seit Juli 2022 striktere Auflagen für die Vergabe von Immobiliendarlehen. Das Kreditvolumen bei Wohnbaukrediten stieg seit 2020 um 37 Prozent, gleichzeitig besteht bei rund 40 Prozent der Kredite eine variable Verzinsung wählt. Dies birgt für Kreditnehmer die Gefahr einer Überschuldung.

Folgende Konditionen für Kreditnehmer gelten seit Mitte 2022:

- Ein Eigenmitteilanteil von mindestens 20 Prozent ist erforderlich.

- Der Schuldendienst (Summe aus Zins- und Tilgungszahlungen) darf max. 40 Prozent des monatlich verfügbaren Nettoeinkommens betragen.

- Die maximale Kreditlaufzeit beträgt 35 Jahre.

1. Was ist ein Hypothekarkredit?

Ein Hypothekarkredit dient der Finanzierung von Immobilien – es handelt sich dabei um einen Immobilienkredit für den Kauf, den Bau oder die Sanierung eines Objekts. Der Kreditgeber lässt sich als Sicherung eine Hypothek durch Pfandbestellung ins Grundbuch eintragen. Man bezeichnet den Hypothekarkredit auch als Hypothekendarlehen oder Hypothekenkredit.

Der Hypothekarkredit ist also nichts anderes als ein Darlehen mit einem Grundpfandrecht, das speziell für die Immobilienfinanzierung zum Einsatz kommt. In Österreich stellt das Hypothekendarlehen die häufigste Art der Finanzierung von Immobilien dar. Das im Grundbuch eingetragene Pfandrecht kann die Bank nur einlösen, wenn Sie mit den Kreditraten in Zahlungsrückstand geraten und die Finanzierung nicht mehr bedienen können. Der Kreditgeber hat in diesem Fall die Möglichkeit, das Objekt bei einer Zwangsversteigerung zu veräußern und mit dem Erlös die Kreditschulden zu tilgen.

Die rechtliche Grundlage zum Hypothekarkredit findet sich im Allgemeinen Bürgerlichen Gesetzbuch (ABGB), im Verbraucherkreditgesetz (VKrG) sowie im Hypothekar- und Immobilienkreditgesetz (HIKrG).

Die wichtigsten Eckdaten zum Hypothekarkredit:

- eignet sich beim Hauskauf, Wohnungskauf oder Grundstückskauf für die Finanzierung der Immobilie

- den Kredit erhalten Sie bei einer Vielzahl an Banken in Österreich

- es besteht die Wahl zwischen variablen Zinsen und Fixzinsen

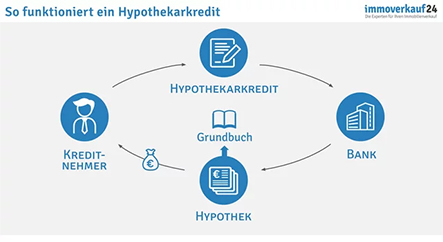

2. Wie funktioniert der Hypothekarkredit?

Hypothekardarlehen sind beliebt als Kredit für sämtliche Arten von Immobilienfinanzierungen. Im Rahmen der Finanzierung Ihrer Immobilie wird die Immobilie mit einem Grundpfandrecht im Grundbuch belastet. Damit bleiben Sie Eigentümer der Immobilie, die Bank ist aber als Begünstigter eingetragen. Der Kreditgeber kann sein Grundpfandrecht nur bei Zahlungsunfähigkeit einlösen. Als Gegenleistung für die Grundbucheintragung erhalten Sie das Geld für den Immobilienkauf von der Bank. Da Sie der Bank mit Ihrer Immobilie eine hohe Sicherheit als Pfand bieten können, profitieren Sie von günstigen Zinsen. Der Zinssatz, mit dem die Banken werben, ist aber nur als erster Anhaltspunkt zu verstehen. Wie hoch die Kreditzinsen für Ihren Hypothek-Kredit letztlich ausfallen, hängt vom

- Verkehrswert Ihrer Immobilie

- der Kreditsumme

- Ihrem Eigenkapital

- der Laufzeit

und weiteren Kriterien ab.

Zusammensetzung der monatlichen Rate

Die monatliche Kreditrate setzt sich aus den zwei Komponenten zusammen:

- der Tilgung

und

- dem Sollzins

Der Tilgungsanteil an der Kreditrate entspricht dem Betrag, mit dem Sie Ihren Hypothekarkredit monatlich zurückzahlen. Der Zins wiederum ist der Teil der Rate, den Ihnen die Bank für die Gewährung des Darlehens berechnet.

immoverkauf24 Tipp

In Österreich sind die Kreditraten derzeit niedrig, weshalb sich eine möglichst hohe Tilgung empfiehlt. Unsere Finanzierungsexperten helfen Ihnen kostenlos und unverbindlich dabei, ein passendes Finanzierungskonzept zu erarbeiten.

Laufzeit beim Hypothekarkredit

Die Laufzeit des Kredits lässt sich bei den meisten Banken individuell festlegen und liegt im Normalfall bei 15 bis maximal 30 Jahren. Davon abweichende Laufzeiten von bis zu 40 Jahren sind bei einigen Kreditinstituten möglich.

Das ist im Hinblick auf das HIKrG zu beachten

Das Hypothekar- und Immobilienkreditgesetz (HIKrG) regelt verschiedene Vorschriften zu Wohnimmobilienkreditverträgen in Österreich. Dabei handelt es sich um Schutzvorschriften, die Verbraucher bei der Aufnahme von Immobilienkrediten schützen sollen. Das Regelwerk legt unter anderem fest, dass Ihnen die Bank umfangreiche Informationen vor dem Vertragsabschluss auszuhändigen hat.

3. Welche Arten von Hypothekarkrediten werden unterschieden?

ein Hypothekdarlehen unterscheidet man in

- Kredite mit variablem Zins

und

- Kredite mit Fixzins.

| Variabler Kredit | Kredit mit Fixzins |

| Zinssatz Ihrer Finanzierung unterliegt den Kursentwicklungen | Zinssatz lässt sich beispielsweise auf fünf oder zehn Jahre festlegen |

| derzeit berechnen Banken einen Aufschlag von etwa 1 bis 1,5 Prozent auf den Euribor |

Zinssatz ist meist höher als beim variablen Zins, da der Aufschlag eine Versicherungsprämie darstellt |

| da dieser momentan negative Werte aufweist, fällt auch der Zinssatz nicht höher als 1,5 Prozent aus (gute Bonität und hoher Eigenkapitalanteil vorausgesetzt) | bei steigenden / fallenden Zinsen bleibt Ihr Zinssatz trotzdem gleich |

| Sondertilgungen sind jederzeit ohne Pönale möglich und es bestehen keine Kündigungsfristen auf den Kredit | bei Sondertilgungen berechnen die Banken oftmals eine Pönale von ca. 1 Prozent |

| geeignet für Kreditnehmer, die das Risiko steigender Zinsen eingehen können | geeignet für Kreditnehmer, die sich mehr Planbarkeit und Sicherheit wünschen |

| sinnvoll, wenn in naher Zeit ein Immobilienverkauf geplant ist | empfiehlt sich, wenn mit steigenden Zinsen in den kommenden Jahren zu rechnen ist |

| empfiehlt sich, wenn voraussichtlich kein Zinsanstieg in nächster Zeit zu befürchten ist |

Sonderform: Libor-Hypothek

Eine weitere Form ist das Libor-Darlehen. Dabei ist der variable Zinssatz an den Libor als Referenz-Zinssatz geknüpft, aber nur für einen bestimmten Zeitraum. Damit ist die Libor-Hypothek eine Mischform zwischen den beiden zuvor beschriebenen Kreditarten. Zu empfehlen ist der Kredit in einem Zinsumfeld mit sinkenden oder stagnierenden Zinsen. Wie beim gewöhnlichen, variablen Kredit besteht aber keine Zinssicherheit.

immoverkauf24 Tipp

Beim Abschluss einer Hypothek kann es sich lohnen, die beiden Kreditarten miteinander zu kombinieren. Sprechen Sie mit unseren Finanzierungsberatern und lassen Sie sich eine kostenlose und unverbindliche Finanzierungslösung erstellen.

4. Was spricht für den Hypothekarkredit?

Beim Hypothekarkredit ist die Kreditsumme hypothekarisch besichert, wodurch für die Bank ein geringeres Ausfallrisiko besteht. Aus diesem Grund bieten Banken das Hypothekendarlehen zu besseren Konditionen an. Doch das ist nicht der einzige Bonus für den Kreditnehmer. Aber auch die Risiken sollten Sie bei der Auswahl der geeigneten Finanzierung nicht außer Acht lassen.

Die Vor- und Nachteile für den Hypothekarkredit in Österreich haben wir Ihnen in der folgenden Tabelle zusammengestellt:

| Vorteile des Hypothekarkredits | Nachteile des Hypothekarkredits |

| die Kreditzinsen sind beim Hypothekarkredit im Vergleich zu anderen Finanzierungsarten meist deutlich günstiger | Fixzinsen lassen sich nur für einen begrenzten Zeitraum vereinbaren |

| es besteht die Möglichkeit, einen Fixzins zu vereinbaren und dadurch langfristig mehr Planbarkeit zu erhalten | die Bank erhält die Immobilie als Pfand und kann im Rahmen der Schuldeneintreibung eine Zwangsversteigerung veranlassen |

| beim Hypothekarkredit nimmt die Bank in kurzen, regelmäßigen Abständen eine Tilgungsverrechnung vor, sodass Sie Zinszahlungen nur noch auf den verbleibenden Kreditsaldo leisten | durch die Grundbucheintragung der Hypothek entstehen zusätzliche Grundbuchgebühren und Notarkosten für die Beglaubigung |

| es ist abhängig von den Vereinbarungen im Kreditvertrag möglich, Sondertilgungen zu leisten und dadurch den Kredit schneller abzuzahlen |

Eine weitere Form der Finanzierung von Immobilien bietet das Bauspardarlehen. In diesen Punkten unterscheidet sich das Bauspardarlehen vom hypothekarisch besicherten Hypothekarkredit:

- ein Bauspardarlehen erhalten Sie nicht bei der Bank, sondern nur bei einer Bausparkasse

- bei Bauspardarlehen gilt eine Mindestverzinsung von 1,9 Prozent

- Bauspardarlehen sind mit einer Zinsobergrenze von 6 Prozent abgesichert

- Laufzeit ist auf maximal 35 Jahre begrenzt

5. Wie bekommt man einen Hypothekarkredit?

Schritt-für-Schritt-Anleitung: Hypothekarkredit aufnehmen

1. Finanzierungsplanung

- Überlegen Sie sich im ersten Schritt, wie viel Geld Sie für den Immobilienkauf benötigen, wie viel Eigenkapital Ihnen zur Verfügung steht und welche Fördergelder Sie beantragen können.

- Wenn Sie die Immobilie vor dem Einzug noch renovieren oder umfangreich sanieren möchten, sollten Sie hierfür ein zusätzliches Budget einkalkulieren.

- Verschaffen Sie sich einen Überblick zu Ihren monatlichen Einnahmen und Ihren Ausgaben. Neben der monatlichen Tilgung sollten Sie noch über ausreichend Geld verfügen, um die laufenden Immobilienkosten zu decken und Rücklagen für Instandhaltungen zu schaffen.

2. Immobilienkredit Vergleich

- Vergleichen Sie auf jeden Fall die Angebote der Banken, anstatt direkt das Kreditangebot Ihrer Hausbank zu unterschreiben. Neben dem Zinssatz sollten Sie auf andere Konditionen wie Sondertilgungsmöglichkeiten achten. Unsere Finanzierungsberater helfen Ihnen gerne dabei, die Konditionen für Hypothekarkredite in ganz Österreich zu vergleichen.

Checkliste – Voraussetzungen für den Immobilienkredit in Österreich

- Persönliche Voraussetzungen: Sie sind volljährig bzw. geschäftsfähig.

- Einkommen: Sie verfügen über ein regelmäßiges Einkommen, sei es aus einem Angestelltenverhältnis oder aus selbstständiger Tätigkeit. Als Faustregel gilt, dass die monatliche Kreditrate nicht 40 Prozent Ihres Einkommens übersteigen sollte.

- Altersgrenze: Sie sind nicht älter als 80 Jahre (abweichende Voraussetzungen erfragen Sie bei Ihrer Bank).

- Eigenkapital: Meist verlangen die Banken einen Eigenkapitalanteil von mindestens 20 Prozent, es ist aber auch ein Immobilienkredit ohne Eigenkapital möglich.

Unterlagen für die Beantragung

Sobald Sie das passende Kreditangebot ausgewählt haben, geht es an die Antragstellung. Dafür benötigt die Bank die folgenden Unterlagen von Ihnen:

Dokumente zur Liegenschaft:

- Grundbuchauszug

- Kaufvertrag

- Exposé der Immobilie mit Grundriss und Plänen

- Kostenaufstellung

- Versicherungspolizze des Gebäudes

Dokumente zur Ihrer Person:

- Kopie des Ausweises

- Meldezettel

- Gehaltszettel

- Haushaltsplan

6. Wie funktioniert die Tilgung des Hypothekarkredits?

Die meisten Banken in Österreich bieten den Hypothekarkredit nur noch als tilgende Variante an. Sie zahlen den Kredit also in regelmäßigen, monatlichen Raten zurück. Ansparvarianten und Ballonfinanzierungen sind daher in der Regel nicht möglich.

Die Ansparvariante ist ein endfälliges Darlehen, bei dem der Wert des Tilgungsträgers (z. B. eine Versicherung) den Kredit am Ende der Laufzeit begleicht. Das Hypothekarkreditgesetz vom 16. März 2016 hat diese Form der Tilgung abgeschafft.

Bei einer Ballonfinanzierung vereinbart man einen fixen einmaligen Rückzahlungsbetrag als letzte Kreditrate. Wenn beispielsweise ein Kredit über 250.000 Euro abgeschlossen wird und der fixe Rückzahlungsbetrag zum Laufzeitende bei 50.000 Euro liegt, berechnet die Bank die monatliche Tilgung auf Basis von 200.000 Euro.

7. Worauf muss man beim Vergleich von Hypothekarkrediten achten?

Die 5 wichtigsten Tipps für den Immobilienkredit-Vergleich:

- Vergleichen Sie Kredite, die speziell für die Finanzierung von Immobilien angeboten werden. Diese bewerben Banken häufig auch als Wohnkredit.

- Lassen Sie sich von Ihrer Hausbank die aktuellen Konditionen für einen Kredit nennen. Diese dienen Ihnen als Referenz beim Kreditvergleich.

- Vergleichen Sie den effektiven Jahreszins, der außerdem die Gebühren der Finanzierung enthält.

- Achten Sie darauf, ob Ihnen der Kreditvertrag flexible Möglichkeiten für Sondertilgungen bietet.

- Schätzen Sie realistisch ein, wie hoch die monatliche Tilgungsrate sein darf. Die Höhe der Tilgungsrate wirkt sich auf den Zinssatz aus.

Kostenloses Angebot für Ihren Hypothekarkredit

Sie sind auf der Suche nach einem Hypothekarkredit für Ihre Immobilie? Unsere Experten erarbeiten gerne die für Sie passende Finanzierungslösung. Nehmen Sie gerne über das folgende Formular Kontakt mit unserem Finanzierungsteam auf und lassen Sie sich bei der Finanzierung Ihrer Immobilie kompetent & unverbindlich helfen.

Einfach Formular ausfüllen und kostenlose Finanzierungsanfrage stellen!